《建筑吧公司》完美开局攻略,

国海证券:谁是下一个“津城建”?

城投债热度持续 伴随超预期降息、特殊再融资债即将落地,城投短期风险缓解,津城建一级发行大火进一步点燃市场情绪,城投债配置价值再次凸显。8月,一级市场中“23津城建SCP051”、“23津城建SCP052”、“23津城建SCP053”相继获得70倍、74倍及79倍的高额认购倍数;二级市场津城建信用利差大幅收窄369.44BP,机构抢配热情高涨。

“津城建”目前如何8月29日“津城建”存量债券规模达1,668.51亿元,其中1年期存量债务1464.61亿元,占比87.78%;1-3年期存量债务141.7亿元,占比8.49%,中短期存量规模较大,短债滚续的格局未变。

谁是下一个“津城建” 从利差水平来看,8月28日津城建信用利差已降至102.49BP,处于35.60%历史分位数水平,在基本面没有较大变化的情况下,下行空间相对有限,热度或向天津区域其他中高评级或省级平台蔓延,中短久期AA+评级品种值得关注。

从特殊再融资债重点支持省份看,云南、贵州、重庆等前期风险舆情较多区域在近期政策逐步落地阶段,信用利差尚有持续收窄空间;湖南、湖北、江西、四川中部四省中,湖南、四川为第一梯队,利差压缩空间较大可重点挖掘;江西、湖北为第二梯队,可适度挖掘。

1、城投债热度持续

1.1

“津城建”热到何时

8月,天津城市基础设施建设投资集团有限公司(简称:津城建)的大火点燃市场情绪。一级市场“23津城建SCP051”、“23津城建SCP052”、“23津城建SCP053”相继获得70倍、74倍及79倍的高额认购倍数;二级市场津城建信用利差大幅收窄369.44BP,机构抢配热度高涨。

“津城建”的大火进一步带动区域的信用修复,天津整体信用利差收窄304.75BP,区域主体债券发行情况整体有所好转。

“津城建”的火热是近期积极政策效果与市场信心的体现。政策层面受益于超预期降息、“一揽子化债政策”规划与特殊再融资债的发行;区域层面受益于天津基本面改善与政府主动作为营造的市场认可度。市场一致预期当前城投债短期偿债风险可控,尾部城投风险有所缓解,城投债短久期下沉的博弈价值凸显。

1.2

“津城建”还能追吗?

从评级视角来看,“津城建”的热度有向域内中等评级主体蔓延的空间。8月8日至今,天津整体信用利差水平收窄超300BP,其中AAA评级城投债信用利差降幅最大达426.02BP;相对而言,天津AA+评级收益率对比江浙优质区域的下属区县水平依然可观,截至8月28日,AA+评级城投债信用利差降幅仅27.78BP,利差处于52.10%历史分位数水平,短期内依然存在较大压缩空间。

聚焦到“津城建”本身,8月29日存量债券规模达1,668.51亿元,其中1年期存量债务1464.61亿元,占比87.78%;1-3年期存量债务141.7亿元,占比8.49%,中短期存量规模较大,短债滚续的格局没有较大变化。截至8月28日信用利差已降至102.49BP,处于35.60%历史分位数水平,在基本面没有较大变化的情况下,下行空间相对有限,热度或向天津区域其他中高评级或省级平台蔓延,中短久期AA+评级品种值得关注。

1.3

谁是下一个“津城建”

结合本轮行情不难看出,在宽流动性与城投特殊再融资债利好的背景下,债务压力较大区域、具有一定存量规模的头部主体更受青睐,同时高评级短久期的城投债利差收窄空间远超其他品种。

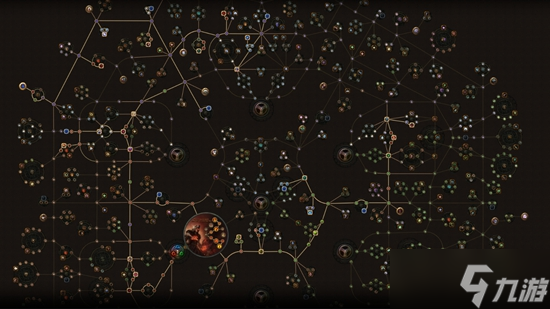

当前城投债信用利差水平整体处于持续压缩态势。根据隐性债务筛选情况来看,特殊再融资债在天津、重庆、云南、湖北、四川、江西、湖南、广西、贵州落地概率较大,为当前机构重点博弈区域,利差持续压缩。

在特殊再融资债政策加持下,重点省份中仅山东1Y-AAA城投债信用利差小幅上行,利差上行一方面因目前收益率及利差已处历史较低水平、另一方面或因定融产品持续违约冲击市场信心影响。其他重点省份中,云南、贵州、重庆等前期风险舆情较多区域收益率尚有下行空间,在近期政策逐步落地阶段,信用利差尚有持续收窄空间;湖南、湖北、江西、四川中部四省中,湖北参与空间较小,湖南、四川利差压缩空间较大可重点挖掘。

1.4

信用债市五大热点

降低房贷利率分为两个方向,一是新增房贷利率下调,即LPR下调;二是存量房贷利率下调。

新增房贷利率方面,8月4日联合新闻发布会中,央行发言人在回答“降息降准是否还有空间时?”,提出“兼顾把握好增长与风险、内部与外部的平衡,防止资金套利和空转,提升政策传导效率,增强银行经营稳健性。”我们认为短期内短期内LPR降息的可能性不大。

然而,央行发言人同时表示“指导银行依法有序调整存量个人住房贷款利率”,这一表态引起市场关注。

存量房贷利率下调空间有多大?

根据央行数据,2018-2021年房贷利率平均为5.53%,2023年6月末为4.11%。扣减掉2021年末至今5年期LPR下调的45BP后,2018年-2021年存量房贷利率较2023年6月末利率仍高出97BP,这一幅度体现为房贷利率“加点”,不会随着LPR变动而调整。

2、一级市场

2.1

信用债净融资小幅增加

本期信用债发行规模7,189.70亿元,环比增加2,672.63亿元。其中,城投债发行规模2979.86亿元,环比增加761.69亿元;产业债发行规模4,209.84亿元,增加1,910.94亿元。

信用债净融资规模1,071.39亿元,较上期增加944.69亿元。其中,城投债净融资规模786.05亿元,较上期增加223.25亿元;产业债净融资规模285.35亿元,较上期增加718.19亿元。

2.2

各券种、各评级增量明显

分券种来看,本期公司债、中票、短融发行规模全面提升,其中短融环比增幅最大,达1,019.38亿元。各产品均呈净融资态势,短融、公司债增量显著,达389.44亿元及530.44亿元。

分发行主体评级来看,各评级债券发行规模全线提升,AAA主体依旧为发债主力,AAA及AA+增量明显,环比增加1,441.92亿元及419.50亿元。AAA净融资大幅提升,达538.46亿元,

分企业类型来看,民营企业融资小幅放量,转为净融入;国有企业为发行主力,发行规模大幅提升,转为净融资203.75 亿元。

2.3

发行利率全面走低

各评级主体信用债发行利率全面走低,各期限各主体发行利率均全部下行。

3、二级市场

3.1

成交活跃度小幅上升

本期二级市场信用债成交边际扩大,累计成交18599.3亿,环比增加823.3亿。

分券种来看,企业债、公司债、中票、短融、定向工具分别成交754亿、5958亿、6065亿及4213亿,较上期变动85亿、-136亿、622亿、911亿及-199亿。

+3.2

到期收益率持续下行

城投债、产业债各期限、各评级收益率持续下降城投债中3Y-AA、5Y-AA下降幅度最大,环比下降15.67BP以及14.48BP,各期限均下降明显。各期限、各评级产业债到期收益率也持续下降,其中3Y产业债收益率下降较明显,尤其是3Y-AA,下降13.96BP。

3.3

中长端利差持续收窄

(1)城投债、产业债各期限、各评级收益率持续下降

本期,1Y至7Y的各评级城投债信用利差均持续收窄,信用利差已处于历史低位。1Y-AA及1Y-AA+评级环比下降幅度最大,幅度均达-12.67BP。

(2) 产业债信用利差及变化

产业债信用利差整体收缩,1Y各评级信用利差收缩较多,仅3Y-AAA信用利差呈现小幅收窄,为-0.66BP。信用利差整体处于历史分位数中间水平偏高水平。

地产、钢铁、煤炭等行业1Y、3Y各评级均呈收缩态势,各行业仅5Y-AA+信用微小走阔。

本期,1Y至7Y的各评级城投债信用利差均持续收窄,信用利差已处于历史低位。1Y-AA及1Y-AA+评级环比下降幅度最大,幅度均达-12.67BP。

4、信用债市预警

(1)成交偏离正常估值情况

(2)信用评级调整

(3)信用债发行推迟或取消

(4)信用债展期及违约

(5)交易所终止审查

风险提示:政策调整超预期;统计样本差异;市场风险超预期;信用风险超预期;个体差异

本文源自券商研报精选

-

《建筑吧公司》完美开局攻略, 2023-10-04

-

《延禧攻略之凤凰于飞》评测:变身古装大女主! 古风宫廷成长手游, 2023-10-04

-

《延禧攻略之凤凰于飞》提升战力攻略大全 快速提升战力, 2023-10-04

-

《延禧攻略之凤凰于飞》怎么晋升_晋升攻略分享, 2023-10-04

-

《延禧攻略之凤凰于飞》升级攻略 怎么升级, 2023-10-04

-

《延禧攻略之凤凰于飞》兑换码礼包码大全2022最新, 2023-10-04

-

《延禧攻略之凤凰于飞》兑换码最新 兑换码是什么, 2023-10-04

-

《延禧攻略之凤凰于飞》vip价格及特权介绍表 vip多少钱表, 2023-10-04

-

《延禧攻略》手游服饰祈愿活动怎么玩 服饰祈愿活动内容一览, 2023-10-04

-

《延禧攻略》手游怎么晋升 延禧攻略之凤凰于飞晋升攻略, 2023-10-04